こんにちは。ちゃんらいです。

今年も残すところ、あと少しになりましたね。

サラリーマンの皆さんはもちろん、パート勤務の主婦の皆さんも、年末調整の書類を提出し終わりましたか?

こちらの書類が11月頃に配られ、会社に提出を求められていると思います。

「扶養控除等(異動)申告書」

「保険料控除申告書」

「あれっ、そういえば。。。。」

という方は、提出をお早めに。。。

年末調整の手続きに関連して、年の瀬によくあるのがパート主婦の皆さんが気にする収入の上限。

「扶養から外れちゃうといけないから」

「税金や社会保険料を支払わなくちゃいけないから」

などという会話と共に、12月の勤務日数等の調整を行っている方が多いのではないでしょうか。

細かい所はよくわからないながらも、

「103万円」の壁

「130万円」の壁

という金額を耳にして、自身の収入金額をうまくおさめるようにパートを行う場合もあるかと思います。

また、その”壁”が来年から150万円にあがるというウワサを耳にした方もいらっしゃるのではないでしょうか。

そこで、今回はパート主婦の皆さんにまつわる税金と社会保険ついて記事にまとめました。

今回の記事で紹介するのはこの3つの制度についてです。

・ 配偶者控除

・ 配偶者特別控除

・ 社会保険の適用

税金や社会保険料の仕組みを紹介しながら、それぞれ説明したいと思います。

*今回の記事は、典型的なモデルケースとして旦那さんがサラリーマン、奥さんがパート主婦であることを前提に記事を作成しています。

また、記事を書いた平成29年12月14日時点の制度を元に記事を作成しています。

給与所得控除と基礎控除

まず始めに、所得税の計算方法について説明していきます。

パート勤務によって得られる収入は「給与所得」というものに該当し、所得税がかかります。

所得税を計算する際の過程で出てくる「控除」を見てみましょう。

給与所得控除

納めるべき所得税の額を計算する際、収入にいきなり税率を掛け算して求めるわけではありません。

会社に勤めた際に受け取る給料の場合には、「給与所得控除」という控除額があります。

収入からこちらの給与所得控除を引き算した金額を給与所得と言います。

この時、給与所得控除は収入を越えない範囲で、最低65万円の控除があります。

つまり、収入が65万円までは給与所得控除が引き算される結果、給与所得がゼロとなり、税金が課されないという事です。

ところで、一方よく耳にする「103万」という言葉、給与所得控除の65万円とどのような関係があるのでしょうか?

それは次の「基礎控除」を見るとわかります。

基礎控除

所得税の計算上、一律で38万円の控除があります。これを「基礎控除」と言います。

先ほど説明した給与所得控除65万円と基礎控除38万円を合わせると、年間の給与が103万円以下の人はその年の所得がゼロになります。

その結果、所得税の支払い額がゼロになるという事です。

年末調整

ここで月々の給与明細を見直した時、一つギモンが浮かぶ人がいるかもしれません。

「あれ、年間103万円にならないはずなのに所得税が引かれていたけど、、、」

という人がいるかもしれません。

そこで出てくるのが「年末調整」という手続きです。

月々の収入に応じて給料から概算で所得税を天引きする場合があります。

これを「源泉徴収」といいます。

◆関連する過去の記事◆

例えば、繁忙期に集中的にパートを行うと、特定の月だけパート代が大きくなり、その月は所得税が天引きされているということがあります。

しかし、年間を通じてパート代を集計すると、先ほどの103万円以下という場合もあります。

そこで、年末において一年間の給与収入と天引きされた税金を計算し、あるべき金額に調整するのが「年末調整」という手続きになります。

配偶者控除

パート主婦の収入調整と関係する制度の一つに「配偶者控除」という制度があります。

これは、配偶者の所得が一定以下の場合、一定の金額の所得控除を受けられるという制度です。

奥さんの年間のパート代が一定額未満であれば、奥さんは控除対象配偶者となり、旦那さんの所得から38万円が控除されます。

また、その年の12月31日現在、奥さんの年齢が70歳以上の場合には、控除額は48万円になります。

控除対象配偶者

控除対象配偶者とは、その年の12月31日の現況で、次の四つの要件のすべてに当てはまる人を言います。

(1) 民法の規定による配偶者であること(内縁関係の人は該当しません。)。

(2) 納税者と生計を一にしていること。

(3) 年間の合計所得金額が38万円以下であること。

(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

(3)の合計所得金額というのは、給与収入から給与所得控除を引いた後の「給与所得」の金額に加え、事業所得、不動産所得、利子所得など他の所得を合計した金額を指します(今回の記事では詳しい説明は割愛します)。

給与所得以外の他の所得が無い事を前提とすると、給与収入103万円以下ということになります。

配偶者控除の存在を踏まえ、奥さんが103万円以上パートによって収入を得る場合、配偶者控除によって軽減されている旦那さんの税額と、奥さんのパート収入の増加とのバランスを考える必要があります。

配偶者特別控除

103万円以上の給与収入を得る場合、先ほどの配偶者控除とは別にもう一つ、配偶者特別控除という制度があります。

配偶者に合計所得金額が38万円(給与収入103万円)を超える所得があるため配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて、旦那さんが一定の金額の所得控除を受けられる場合があります。

これを「配偶者特別控除」といいます。

なお、配偶者特別控除は夫婦の間で互いに受けることはできません。

適用要件

配偶者特別控除の適用を受けられるのは、以下の要件を満たしている場合です。

(1) 控除を受ける人のその年における合計所得金額が1,000万円以下であること。

(2) 配偶者が、次の五つの要件すべてに当てはまること。

イ 民法の規定による配偶者であること(内縁関係の人は該当しません)。

ロ 控除を受ける人と生計を一にしていること。

ハ その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

ニ 他の人の扶養親族となっていないこと。

ホ 年間の合計所得金額が38万円超76万円未満であること。

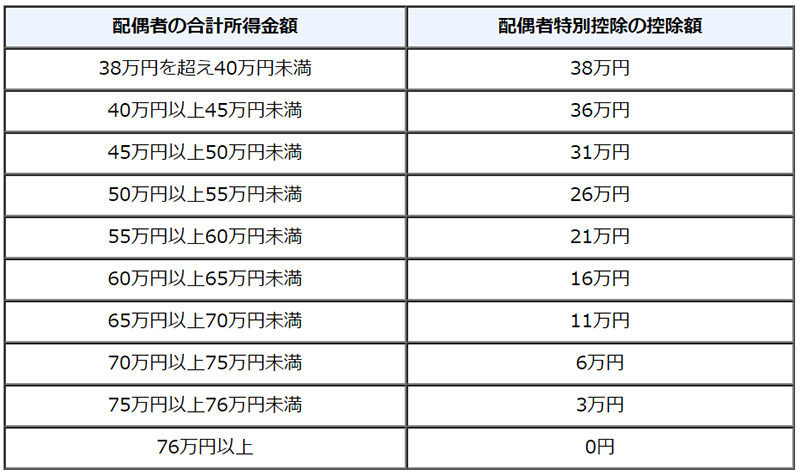

配偶者特別控除の恩恵は、旦那さんの所得に関係してきます。また、下記の図のように、金額が変わり、奥さんの所得が高いほど控除額が少なくなります。

出典:国税庁ホームページ

平成29年の奥さんのパート収入が103万円を超え、配偶者所得の対象外となっても、105万円までは配偶者控除と同額38万円の配偶者特別控除が適用され、105万円を越えても、141万円までの場合(141万円-給与所得控除65万円=76万円)は、段階的に配偶者特別控除が適用されることになります。

配偶者控除、配偶者特別控除の改正

一方で、平成30年度からは、配偶者控除・配偶者特別控除は下記のように変更されます。

来年度のパート勤務に備えて、来年の配偶者控除・配偶者特別控除について確認しておきましょう。

改正後の配偶者控除の金額

平成30年分以後の控除額は、控除を受ける旦那さんの合計所得金額、及び控除対象配偶者となる奥さんの年齢により次の表のとおりになります。

出典:国税庁ホームページ

配偶者控除の控除額が改正され、旦那さんの合計所得金額に応じて配偶者控除の金額が以前より少なくなりました。

改正後の配偶者特別控除

平成30年分以後、配偶者特別控除による控除額は、控除を受ける納税者本人のその年における合計所得金額、及び配偶者の合計所得金額それぞれに応じて次の表のようになります。

つまり、夫婦それぞれの所得に応じて控除額が変動することになります。

① 控除を受ける旦那さんのその年における合計所得金額900万円以下の場合

出典:国税庁ホームページ

② 控除を受ける旦那さんのその年における合計所得金額900万円超950万円以下の場合

出典:国税庁ホームページ

③控除を受ける旦那さんのその年における合計所得金額950万円超1,000万円以下の場合

出典:国税庁ホームページ

配偶者特別控除の対象となる配偶者の合計所得金額が141万円から188万円になる一方で、旦那さんの所得に応じて配偶者特別控除の恩恵は細かく区分されるようになりました。

①で示した世帯(旦那さんの合計所得金額が900万円以下)を前提に、以前の配偶者特別控除と平成30年度からの配偶者特別控除を見比べてみます。

改正前では、配偶者の合計所得金額が38万円超~40万円未満(給与収入103万円超~105万円未満)の場合、旦那さんの配偶者特別控除が38万円となるのに対し、改正後は、配偶者の合計所得金額が38万円超~85万円以下(給与収入103万円超~150万円以下)の場合、旦那さんの配偶者特別控除が38万円となりました。

つまり、38万円控除となる所得の上限が増えたということになります。

平成30年度は奥さんのパート代を増やしたとしても、配偶者特別控除の恩恵を受ける幅が広がったと考えることが出来ます。

一方、税金以外にも、社会保険料については所得に応じて発生する金額が変わります。

そこで、社会保険料についても見てみましょう。

社会保険料

社会保険料についても、所得税と同様に年間のパート代に応じて加入の要否など取扱いが変わります。

第3号被保険者

旦那さんが厚生年金、共済年金に加入している場合、奥さんは第3号被保険者という区分に該当し、保険料を負担せずに済むという場合があります。

第2号被保険者に扶養されている20歳以上60歳未満の配偶者(年収130万円未満)の人を第3号被保険者と呼びます。

国民年金の加入者のうち、民間会社員や公務員など厚生年金、共済の加入者を第2号被保険者といいますので、旦那さんが民間会社員や公務員などで厚生年金、共済に加入している場合です。

第3号被保険者の対象となる年収の条件が、「年収130万円未満」という事もあり、気にされる方がいらっしゃるという事ですね。

社会保険の加入基準

一方、社会保険はアルバイトやパート勤務の形態でも、また、年収130万円未満の場合でも一定の要件を満たすと加入が義務付けられています。

(1) 勤務時間及び日数が、正社員の4分の3以上である場合

(2) (1) の要件は満たしていないが、次の5つの条件を全て満たしている場合

・一週間の所定労働時間が20時間以上あること

・一ヶ月当たりの所定内賃金が88,000円以上であること(年収約106万円以上)

・雇用期間の見込みが1年以上であること

・学生でないこと

・従業員501人以上の会社で働いている

又は、従業員数が500人以下の会社で働いていて、社会保険に加入することについて労使で合意がなされていること。

つまり、自信のパート代に加えて勤務先の状況によって社会保険の加入基準は異なるという事です。

まとめ

所得税が生じる境目であり、配偶者控除適用の境目でもある103万円。

社会保険の加入基準の一つとなる106万円。

第3号保険者適用の境目となる130万円。

そして、改正により、平成30年度からは配偶者特別控除の最初の境目となる150万円。

なんとなく耳にしたことのある数字が、どういう制度に基づくのかを理解頂けたでしょうか。

税金や社会保険の制度は複雑な部分もありますが、家計にとって切っても切り離せない制度ですから、今回を期に状況を整理しておくのも良いと思います。

また、平成30年度からの改正をきっかけに、パート勤務の見直す際、TASUKIの求人情報が何かの役に立てれば嬉しいです。

**********************************************

SNSをフォローして、

TASUKIの最新情報をチェック!

**********************************************

【Facebook】

【Twitter】

Follow @tasuki10484

Tweets by tasuki10484

■□■東三河の求人サイト**TASUKI**■□■

こんな仕事が東三河に!?という仕事が多数掲載!

「地元で仕事を探そう」と思ったら、まずはTASUKIをチェック!

【地域】 豊橋 豊川 蒲郡 新城 田原 東三河

【雇用形態】 正社員 パート アルバイト 新卒 転職

【職種】 製造 技術 開発 販売 営業 事務 IT 軽作業